经纬天地冲刺港交所今起招股,艾德金融、铠盛资本联席保荐

2023年,香港资本市场改革先行,港交所增设“18C章”,优化沪深港通交易日历,落地互联互通新篇章“互换通”,推出“港币-人民币股票交易双柜台模式”,推行全新的新股结算平台FINI,持续提升资本市场活力。据港交所官方披露,今年香港新股市场持续回暖。截至2023年12月15日,共有64家新上市企业,集资金额达409亿元。

截至今日,港股交易日仅剩最后2天,港股即将迎来年终结,新股市场却未有停步,又有一位千亿级电信服务赛道主要玩家正走向资本市场——经纬天地。公告显示,经纬天地今日开启招股,至2024年1月9日结束,并计划于2024年1月12日正式以“2477”为股票代码在香港联交所主板挂牌上市。

艾德金融、铠盛资本联席保荐

经纬天地本次IPO拟全球发售1.25亿股股份,公开发售占10%,配售占90%,另有15%超额配股权。每股发行价1.00-1.30港元,集资最多1.625亿港元,每手4,000股,一手入场费5,252.44港元;预期股票将于2024年1月12日开始交易。艾德金融旗下之艾德资本、铠盛资本担任联席保荐人。

在赴港上市道路上,经纬天地并非首次递表,为了提高上市成功概率,特别增聘了近几年活跃在香港资本市场且增长力强劲、艾德金融旗下之艾德资本,连同凯盛资本担任联席保荐人。最终在第三次冲刺港交所之时,用了约1个多月时间就通过了聆讯并进行招股。

随着招股进程有序推进,经纬天地即将正式敲锣挂牌、跨进资本市场,也有望在资本的加持下,于电信网络领域闯出新天地。

三大业务线相辅相成,客户关系稳固、保留率高企

上市文件显示,经纬天地是一家全方位中国电信网络支援及ICT(信息及通信技术)集成服务供应商及软件开发商,从优化及维护客户现有电信网络及基础设施,到定制计算机系统设计,以满足客户的特定业务需求。公司旗下的服务及产品堪称一应俱全。

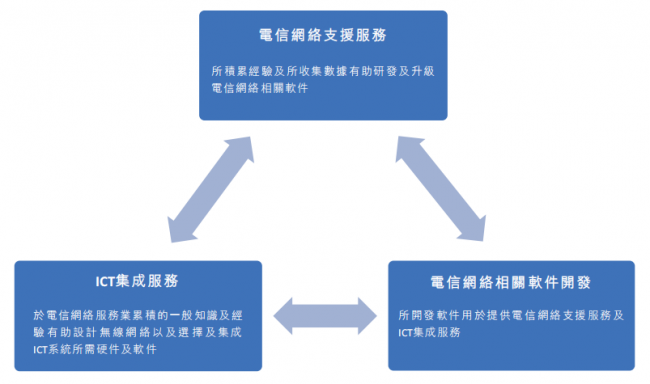

具体到业务线层面,经纬天地主营三大业务,主要提供:

电信网络支援服务,包括电信网络优化服务、电信网络基础设施维护及工程服务;

ICT集成服务,主要涉及定制客户的计算机系统设计以便提供业务特定系统连同设备及材料采购及安装、软硬件集成及实施;

网络相关软件开发服务,包括定制软件开发服务、软件销售等。

三大业务线相辅相成,经纬天地可以向客户交叉销售不同类型的服务及产品,增强业务协同效应及多元拓展收益来源。根据灼识报告,中国市场上与经纬天地提供同样广泛服务的公司寥寥可数。

更进一步来讲,正是因为三大业务之间的互补属性,经纬天地的主要客户倾向购买多于一种类型的服务,客户关系更加巩固。由于投标可能涉及为同一客户提供多种服务,故成功中标有机会获得同一客户的不同项目及合约。

多年来,经纬天地已与一众处于行业龙头位置的客户建立业务关系,包括中通服、中国主要电信营运商及中国某一龙头电信塔基础设施服务供应商。

从客户保留率来看,经纬天地的客户群相当稳固。于2020财年、2021财年、2022财年及2023年6个月,约46.2%、45.7%、48.1%及69.7%的客户属回头客,而回头客于2020财年、2021财年、2022财年及2023年6个月的贡献收益,分别占总收益逾83.3%、85.9%、87.6%及77.4%。

此外,经纬天地近三年保持着高水平中标率,于2020财年、2021财年、2022财年及2023年6个月,整体中标率(以中标总数除以所有业务线的投标总数计算)分别达至61.2%、72.0%、64.5%及71.2%。而各项业务报价成功率基本高达72.7%至88.9%。

业绩录得连续增长,盈利能力稳步改善

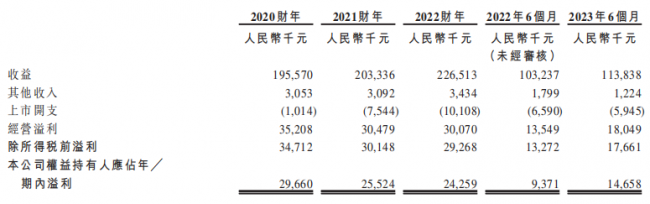

基于三大业务产生了显著的协同效应,并在所有业务线整体增长的带动下,经纬天地整体财务状况保持了良性生长的趋势。

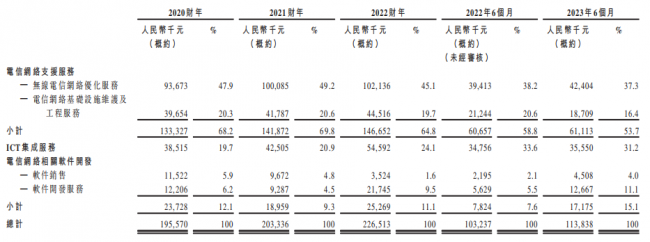

2020财年至2022财年,经纬天地的收益逐年稳步上涨,分别为约1.96亿元(人民币,下同)、2.03亿元及2.27亿元。分业务来看,截至2022财年,电信网络支援服务是经纬天地第一大业务,占总收益64.8%的比例;ICT集成服务营收占比为24.1%;电信网络相关软件开发营收占比11.1%。

值得留意的是,经纬天地不仅在收益方面连续增加,同时也在不断优化经营成本,于2020财年至2023财年上半年,整体主要经营成本比率分别约为80.1%、79.8%、79.4%及76.4%。

持续降本增效之下,经纬天地盈利能力表现稳健,于2022财年的经营利润为约3,010万元,与2021财年相若。2023年6个月的经营利润按年同比上升33.2%至约1,800万元。

净利润方面,2022财年的净利润约2,430万元,纯利率为10.7%。2023财年上半年的净利润按年同比上升56.4%至1,470万元,而2023财年上半年纯利率亦按年上升3.8个百分点至约12.9%。

财务稳定性方面,经纬天地2022财年及2023财年上半年的流动比率均为2.1,而该年内及期内的资本负债比率——非日常应付款项仅为2.3%及3.2%。截至2023年6月30日,可用现金及现金等价物约为人民币3,150万。

综上可见,经纬天地三大业务板块共同发力,促使收入端稳健增长,盈利能力稳步改善,财务基本面稳健安全,流动性充足。

乘风而上分享行业增长红利,未来成长可期

此次赴港上市之后,经纬天地将会拥有更多融资渠道和资源,来进一步扩大业务规模及实力。对于后续发展计划,经纬天地已有多项业务策略:加强财政实力,以承接更多更大规模的ICT集成项目;通过研发提高服务能力、质量及产品;扩大旗下电信网络相关软件的目标用户群;增强探索及争取新商机的能力。

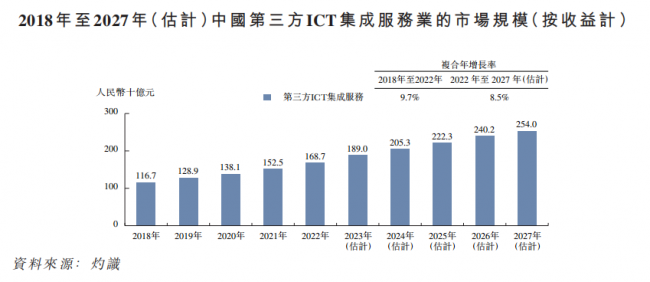

从行业角度分析,经纬天地经营所在行业有望于未来数年出现可观增长,公司或将乘风而上,充分享受行业增长红利。首先,在中国第三方ICT集成服务业市场,随着政府持续出台利好政策不断推动集成服务快速增长,加上下游行业持续落实数字化转型,预计ICT集成服务需求日后将持续上升。根据灼识报告,中国ICT集成服务业的总收益将由2022年约1,687亿元增长至2027年约2,540亿元,复合年增长率为8.5%。

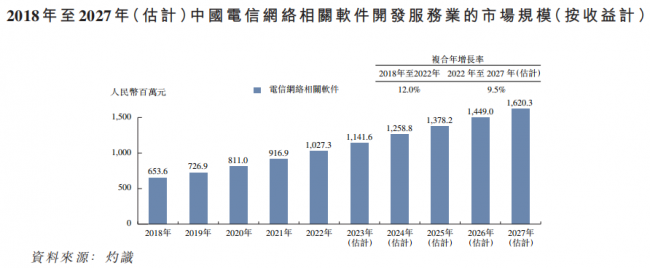

其次,在中国电信网络服务业市场,由于预期电信营运商未来将继续提升电信网络服务质量,中国无线电信网络优化服务业的市场规模可望由2022年约122亿元扩大至2027年约155亿元,复合年增长率约为4.9%。随着5G发展为电信网络相关软件带来新需求,预计中国电信网络相关软件产品及开发服务业的总收益将由2022年约10.27亿元增长至2027年约16.20亿元,复合年增长率为9.5%。这也意味着,通过清晰规划业务策略,登陆香港资本市场后的经纬天地有望把握市场增长机遇,在一定程度上分享行业发展红利,进而提升公司业务竞争力,扩大市场渗透率。

2024年新股市场暖意依旧,机构看好复苏

对于港股打新投资者来说,在香港这个国际化市场之中,随着一系列的政策性改革和市场积极信号出现,除了可以投资经纬天地这类高热度IPO之外,2024年的打新机遇亦是不少。

德勤中国报告指出,伴随着香港交易所已推出的多个资本市场新制度、改革及市场推广,加之香港特别行政区政府就针对促进股票市场流动性的措施改善市场流动性及有望协助提升市场估值,香港新股市场该会很快再次变得活跃和强劲。德勤预计,2024年香港将会有80只新股融资1,000亿港元。

安永报告也称,目前看企业在港发行和上市的意愿依旧强烈。未来利空减少、资本市场逐渐稳定后,香港的IPO活动将会复苏。

~全文结束~

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。